Chủ đề: Trao đổi Ichimoku

-

04-10-2012, 03:52 AM #1

Silver member

Silver member

- Ngày tham gia

- Nov 2017

- Bài viết

- 0

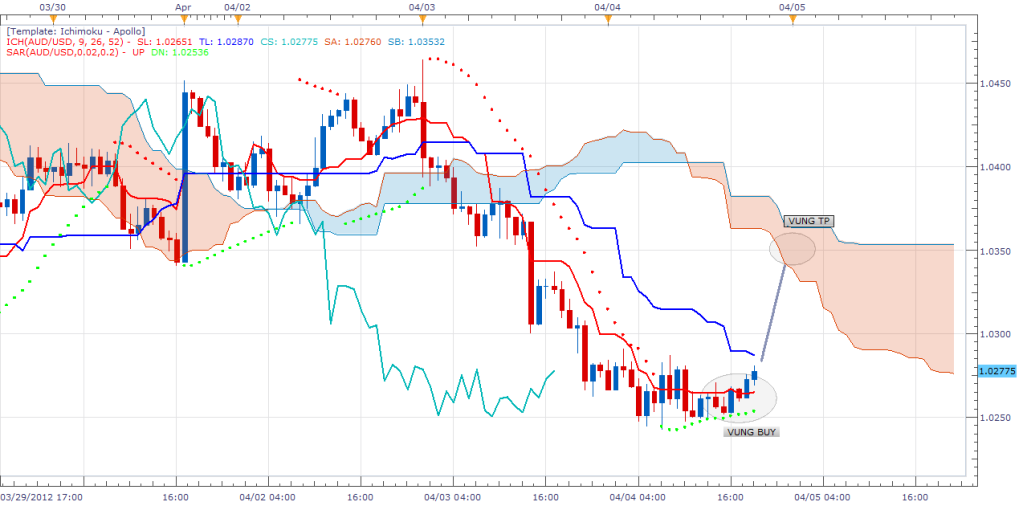

cóp nhặt tại vàng sg, em co mãi vẫn ko thấy kĩ thuật có gì đặc biệt, có bác nào thấy gì hay ko [IMG]images/smilies/biggrin.gif[/IMG]

View more random threads:

- Cứu ạ. Có ai hiểu rõ về KSA ko ạ? Em đang phải làm bài về KSA ạ

- Hàng ngày tập chơi chứng ảo cùng viettri

- Thơ bất hủ chứng khoán

- Co phieu AGR.!!

- Thiết kế nội thất văn phòng tháng 5/ https://hoikientruc.com/

- Sóng theo sector ngành

- Tạo bộ lọc điểm mua sớm trong Amibroker bằng công cụ Analysis

- PTB xuất hiện mô hình tam giá tuần chiến được chưa các bác!

- Giao dịch cổ phiếu vì lý do gì ???

- Mang phong cách Rustic trong thi công nội thất, thiết kế nội thất/ hoikientruc.com

-

04-10-2012, 09:52 AM #2bombren12 Guest

Bác dùng hệ thống Ichimoku để trade tới chừng nào không còn biết thua là gì nữa thì sẽ thấy nó hay ngay ... [IMG]images/smilies/biggrin.gif[/IMG]

-

04-10-2012, 10:10 AM #3bombren12 Guestem chỉ xài ichi để trade, cũng muốn nâng cao thêm các thủ thuật [IMG]images/smilies/biggrin.gif[/IMG]

Gửi bởi tronghoangfi

Gửi bởi tronghoangfi

-

06-10-2012, 05:19 AM #4

Silver member

Silver member

- Ngày tham gia

- May 2018

- Bài viết

- 0

Gửi các bác tham khảo về hệ thống Phân tích kỹ thuật PTKT Ichimoku

Ichimoku Kinko Hyo - Công cụ thần kỳ của người Nhật Bản

1. Giới thiệu :

- Ichimoku Kinko Hyo là một kỹ thuật đồ thị được tạo ra trước thế chiến thứ 2 bởi 1 phóng viên người Nhật là Goichi Hosoda, đã nhanh chóng trở thành công cụ khá phổ thông cho các nhà đầu tư Nhật, không chỉ riêng cho thị trường cổ phiếu mà nó còn được sử dụng cho currency, bond, futures, commodity và options markets cũng rất tốt. Đây là 1 kỹ thuật được công bố cách đây 30 năm nhưng trong những năm gần đấy mới thật sự gây được chú ý bởi lợi ích mà nó đem lại.

- Ichimoku Kinko Hyo có nghĩa là "Cái nhìn thóang qua về sự cân bằng của đồ thị giữa giá và thời gian", phác hoạ lại diễn biến của giá trên biểu đồ một cách trực quan giúp các Trader có một cái nhìn sâu sắc hơn, toàn diện hơn vào hành động giá để nhanh chóng xác định xu thế sắp tới và thời điểm thích hợp để ra/vào thị trường. Đây là chỉ báo độc lập không cần sự giúp đỡ của các kỹ thuật phân tích nào khác.

2.Cấu tạo :

Đồ thị Ichimoku gồm có 5 đường. trong đó có đến 4 đường được tính đơn giản bằng cách lấy trung bình giá cao nhất và giá thấp nhất.

1. Tenkan-Sen = Conversion Line = (Highest High + Lowest Low) / 2, sử dụng cho 9 phiên

2. Kijun-Sen = Base Line = (Highest High + Lowest Low) / 2, sử dụng cho 26 phiên

3. Chikou Span = Lagging Span = Giá đóng cửa hôm nay, được vẽ cho 26 phiên sau

4. Senkou Span A = Leading Span A = (Tenkan-Sen + Kijun-Sen) / 2, được vẽ cho 26 phiên đầu

5. Senkou Span B = Leading Span B = (Highest High + Lowest Low) / 2, sử dụng cho 52 phiên, được vẽ cho 26 phiên đầu.

Ngoài ra, khoảng cách giữa hai đường Leading Span A và B được gọi là “Kumo” hay “Cloud”.

Ichimoku sử dụng 3 phiên chủ yếu theo chuẩn: 9, 26 và 52. Khi xưa Ichimoku được tạo ra (vào năm 1930) lúc đó 1 tuần giao dịch 6 ngày và chuẩn được chọn tương ứng là: 1tuần rưỡi, 1 tháng và 2 tháng. Nhưng bây giờ 1 tuần hiện chỉ giao dịch có 5 ngày thì chuẩn được chọn thay đổi tương ứng là: 7, 22 và 44 phiên

A. Tenkan Sen : đường tín hiệu

Tenkan-Sen = Conversion Line = (Highest High + Lowest Low) / 2, sử dụng cho 9 phiên. Trong khi nhiều người xem Tekan Sen như một đường trung bình đơn giản SMA9 của giá đóng cửa, thì thực ra nó lại được tính toán dựa trên tỷ lệ trung bình của giá cao nhất và thấp nhất cho 9 phiên.

[Chỉ có thành viên mới nhìn thấy đối tượng Ẩn này ( link ảnh, video,...]

- Như có thể thấy trên biểu đồ, Tekan Sen thường “Flat” hơn so với SMA9. Thực tế này là bởi vì Tekan Sen được tính theo trung bình của giá cao nhất và thấp nhất chứ không phải trung bình của giá đóng cửa. Ngoài ra, Tekan Sen cũng cho nhiều mức hỗ trợ vững chắc hơn so với SMA9 :

- Tại vùng đánh dấu ( màu vàng ), giá không vượt qua được Tekan Sen trong khi

nó đã phá vỡ và xuyên qua SMA9.

- Trong một xu hướng giảm giá, Tekan Sen sẽ đóng vai trò như một mức kháng cự.Các góc của Tekan Sen ( so với giá ) cũng có thể cho chúng ta một ý tưởng :

- Một Tekan Sen dốc góc cạnh sẽ cho biết giá tăng gần như thẳng đứng trong một thời gian ngắn hoặc động lực mạnh mẽ, trong khi một Tekan Sen phẳng ( Flat Tekan Sen ) sẽ cho biết động lực thấp hoặc không có động lực khoảng thời gian tương tự.

- Tekan Sen đo lường biến động giá trong một xu hướng ngắn hạn, và cho tín hiệu sớm nhất nên cũng vì vậy mà nó kém tin cậy nhất trong 5 đường của hệ thống Ichimoku. Tuy nhiên, khi giá vi phạm Tekan Sen có thể cho một dấu hiệu ban đầu của một sự thay đổi xu hướng, dù vậy, giống như tất cả các tín hiệu khác, điều này cần phải được xác nhận bởi các thành phần khác trước khi đưa ra quyết định kinh doanh. Một trong những ứng dụng chính của Tekan Sen chính là sự giao cắt của nó qua Kijun Sen. Nếu Tekan Sen cắt Kijun Sen từ dưới lên, thì đó là một tín hiệu tăng giá. Tương tự, nếu Tekan Sen cắt Kijun Sen từ trên xuống, đó là một tín hiệu giảm giá.

B.Kijun Sen : đường xu hướng

Kijun-Sen = Base Line = (Highest High + Lowest Low) / 2, sử dụng cho 26 phiên Kijun Sen là một chỉ báo rất quan trọng trong hệ thống Ichimoku và nó có rất nhiều ứng dụng. Giống như Tekan Sen, Kijun Sen được tính dựa trên trung bình của giá cao nhất và thấp nhất, nhưng cho 26 phiên (khung thời gian dài hơn). Do vậy, Kijun Sen cũng mang tất cả các tính chất của Tekan Sen.

- Ngoài ra, do được tính trên một khoảng thời gian dài hơn, nên tín hiệu được cho bởi Kijun Sen trở nên vững chắc và đáng tin cậy hơn so với Tekan Sen .

- Một khi giá vượt quá một trong hai điểm cao nhất hoặc thấp nhất ( trong 26 phiên ), Kijun Sen sẽ phản ánh bằng cách câu lên hoặc xuống tương ứng. Như vậy, xu hướng ngắn hạn có thể được xác định bởi hướng của Kijun Sen. Ngoài ra, các góc độ tương đối của Kijun Sen ( so với đường giá ) sẽ cho biết sức mạnh hay động lực của xu hướng này.

- Sự cân bằng về giá được thể hiện bởi Kijun Sen trên biểu đồ cũng chính xác hơn so với Tekan Sen. Do đó, các mức hỗ trợ và kháng cự được cho bởi Kijun Sen cũng đáng tin cậy hơn

C. Chikou Span: đường trễ

Chikou Span = Lagging Span = Giá đóng cửa hôm nay, được vẽ cho 26 phiên sau Chikou Span đại diện cho một trong những tính năng độc đáo nhất của hệ thống Ichimoku, biểu thị giá đóng cửa hiện tại là thời gian chuyển dịch ngược về 26 phiên đã qua – cho chúng ta một cái nhìn toàn diện hơn về hành động giá, có thể giúp xác định xu hướng sắp tới. Nếu giá đóng cửa hiện tại ( được mô tả bởi Chikou Span ) thấp hơn so với giá của 26 phiên trước đây, nhiều khả năng giá sẽ giảm. Ngược lại, nếu giá đóng cửa hiện tại cao hơn mức giá của 26 phiên trước đây, nhiều khả năng giá sẽ tăng.

Ngoài việc cho chúng ta xác định các khả năng tăng/giảm của giá, Chikou Span cũng cung cấp các mức độ hỗ trợ và kháng cự

D: Senkou Span A

Senkou Span A = Leading Span A = (Tenkan-Sen + Kijun-Sen) / 2, được vẽ cho 26 phiên đầu Senkou Span A là thành phần nổi bật nhất, cùng với Senkou Span B tạo thành mây “ Kumo “ hay còn gọi là “ Ichimoku Cloud “ - nền tảng của hệ thống Ichimoku. Senkou Span A được tính toán dựa trên tỉ lệ trung bình của Tekan Sen và Kijun Sen ( trong 26 phiên ) và được thể hiện trên biểu đồ bằng cách chuyển dịch về phía trước 26 phiên.

Giá cả có xu hướng tôn trọng các mức hỗ trợ và kháng cự, như vậy, việc biểu diễn ( vẽ ) Senkou Span A bằng cách chuyển dịch về phía trước 26 phiên sẽ giúp chúng ta nhanh chóng nhìn thấy các mức hỗ trợ và kháng cự từ 26 phiên trước (1 tháng cách đây trên một biểu đồ hàng ngày) so với giá hiện tại.

E: Senkou Span B

Senkou Span B = Leading Span B = (Highest High + Lowest Low) / 2, sử dụng cho 52 phiên, được vẽ cho 26 phiên đầu.Senkou Span B cũng là thành phần nổi bật nhất, cùng với Senkou Span A tạo thành mây “ Kumo “ hay còn gọi là “ Ichimoku Cloud “ - nền tảng của hệ thống Ichimoku.Senkou Span B đại diện cho một cái nhìn dài hạn nhất về trạng thái cân bằng của giá trong hệ thống Ichimoku. Thay vì chỉ xem xét 26 phiên cuối ( 1 tháng cuối ) dựa trên trung bình của Tekan Sen và Kijun Sen ( Senkou Span A ), Senkou Span B được tính toán dựa trên trung bình của giá cao nhất và thấp nhất của 52 phiên ( 2 tháng cuối ) , được biểu diễn ( vẽ ) trên biểu đồ bằng cách chuyển dịch về phía trước 26 phiên, như Senkou Span A. Điều này sẽ giúp các nhà đầu tư có được một cái nhìn toàn diện hơn về sự cân bằng của giá, giúp họ xác định các chiến lược kinh doanh tương lai.

F: Kumo Cloud ( Đám mây Ichi )

a. Giới thiệu :

- Kumo là trái tim và linh hồn của hệ thống Ichimoku, cho phép ta gần như ngay lập tức có thể thấy được một bức tranh toàn cảnh về xu hướng của thị trường và mối quan hệ giữa giá với xu hướng đó.

- Kumo cũng là một thành phần độc đáo nhất trong hệ thống Ichimoku, vì nó cung cấp một cái nhìn đa chiều ( đa điểm ) về các mức hỗ trợ và kháng cự trong một khu vực mở rộng; trái ngược với các hệ thống khác, nơi các mức hỗ trợ và kháng cự chỉ đơn thuần là một điểm duy nhất trên biểu đồ. Kumo được cấu thành bởi 2 đường là Senkou Span A và Senkou Span B, trong đó mỗi đường lại cung cấp cho ta một cái nhìn toàn cảnh về sự cân bằng giá cũng như các cấp độ hỗ trợ và kháng cự trong một thời gian dài.

- Kumo – một vùng không gian mà khi giá lọt vào trong nó ( nơi mức giá cân bằng – thị trường gần như không có xu hướng rõ ràng ) có thể làm cho hành động giá không thể đoán trước được. Việc giao dịch trong vùng này là rất mạo hiểm.

b. Hỗ trợ và kháng cự

Như đã nói ở trên, một trong những tính năng rất độc đáo của Kumo là cung cấp các mức hỗ trợ và kháng cự đáng tin cậy hơn so với những hệ thống khác.

Sức mạnh của Kumo trở nên rõ ràng hơn khi chúng ta so sánh các mức hỗ trợ và kháng cự truyền thống ( trendline ) với các mức hỗ trợ và kháng cự được cho bởi Kumo.

c. Mối quan hệ giữa giá và Kumo

Về cơ bản :

- Giá trên Kumo ( giá hiện tại cao hơn mức giá trung bình trong quá khứ ) => giá có thể tăng.

- Giá dưới Kumo ( giá hiện tại thấp hơn mức giá trung bình trong quá khứ ) => giá có thể giảm

- Giá trong Kumo => thị trường không có xu hướng rõ ràng / sideway trong biên độ Kumo.

Nhà đầu tư không nên thực hiện bất kỳ một giao dịch nào vào lúc này, mà hãy chờ đợi cho đến khi giá đóng cửa trên hoặc dưới Kumo.

d. Quan hệ giữa Senkou Span A & Senkou Span B của Kumo

Kumo được tạo thành từ 2 đường Senkou Span A và Senkou Span B, do vậy, ngoài mối quan hệ giữa giá và Kumo, tự bên trong Kumo còn một mối quan hệ khác nữa là quan hệ giữa 2 đường cấu thành nên nó :

- Nếu Senkou A nằm trên Senkou B : giá có thể tăng

- Nếu Senkou A nằm dưới Senkou B : giá có thể giảm

- Nếu Senkou A và Senkou B hoán đổi vị trí cho nhau => xu hướng cũng có thể thay đổi.

* Một cách diễn giải khác :

- Nếu Senkou A cắt Senkou B từ dưới lên : giá có thể tăng

- Nếu Senkou A cắt Senkou B từ trên xuống : giá có thể giảm Tính chất này sẽ được nói rõ hơn ở phần 5 : Chiến lược kinh doanh Ichimoku

Độ dày ( chiều sâu) của Kumo

Khi nghiên cứu một biểu đồ Ichimoku, bạn sẽ thấy độ sâu hoặc độ dày của Kumo có thể thay đổi liên tục. Độ dày của Kumo là một dấu hiệu của thị trường bất ổn: với một Kumo dày cho thấy giá trong lịch sử biến động cao hơn và Kumo mỏng chỉ một biến động thấp hơn. ð Độ sâu ( độ dày ) của Kumo là thước đo của biến động giá.

Mặt khác, Kumo càng dày sẽ cho các mức hỗ trợ và kháng cự càng vững chắc. Đây là một tính chất đặc biệt hữu ích của Kumo, để từ đó, các nhà đầu tư có thể dễ dàng hơn trong việc quản lý rủi ro, xác định các mức cản cũng như các mục tiêu dừng lỗ, chốt lời dựa vào 2 biên của Kumo.

e. Kumo phẳng ( Flat Top/Bottom Kumo )

Phẳng trên hoặc phẳng dưới ( flat top/bottom ) là hiện tượng thường được quan sát ở Kumo. Cũng giống như “ hiệu ứng dây thun “ mà một Flat Kijun Sen có thể gây ra với giá, một Flat Senkou Span B cũng có tính chất tương tự. Điều này là bởi vì Senkou Span B chính là đường trung bình của giá cao nhất và thấp nhất qua 52 thời kỳ - nơi mức giá cân bằng.

Từ khi giá cả luôn luôn có khuynh hướng tìm cách quay trở lại trạng thái cân bằng, Flat Senkou Span B đại diện cho một lực hấp dẫn mạnh mẽ, thu hút giá về gần nó hơn.

Trong một xu hướng tăng, việc Senkou Span B flat sẽ dẫn đến một flat bottom Kumo. Ngược lại, trong một xu hướng giảm, việc Senkou Span B flat sẽ dẫn đến một flat top Kumo. Điều này sẽ rất có ích cho các nhà đầu tư giúp họ có thể dự đoán được xu thế giá cả sắp tới để có thể xác định điểm vào hợp lý.

Chiến lược giao dịch 1: Giao dịch theo Cross Kijun Sen và Tenkan Sen

Sự giao cắt giữa Tekan Sen và Kijun Sen là một trong những chiến lược giao dịch truyền thống nhất trong hệ thống Ichimoku Kinko Hyo. Nếu Tekan Sen cắt Kijun Sen từ dưới lên, đó là tín hiệu tăng giá. Ngược lại, nếu Tekan Sen cắt Kijun Sen từ trên xuống, đó là một tín hiệu giảm giá.

Giống như tất cả các chiến lược khác trong hệ thống Ichimoku, tín hiêu được cho bởi sự giao cắt giữa Tekan Sen và Kijun Sen cần có sự xác nhận ( thống nhất ) từ các thành phần khác của hệ thống.

Nhìn chung, cường độ của tín hiệu có thể được phân thành ba loại chính: mạnh

mẽ, trung bình và yếu.

* Tín hiệu mạnh:

- BUY : Tekan Sen cắt Kijun Sen từ dưới lên và vị trí giao cắt phía trên Kumo

- SELL : Tekan Sen cắt Kijun Sen từ trên xuống và vị trí giao cắt dưới Kumo

* Tín hiệu trung bình :

- BUY : Tekan Sen cắt Kijun Sen từ dưới lên và vị trí giao cắt phía trong Kumo

- SELL : Tekan Sen cắt Kijun Sen từ trên xuống và vị trí giao cắt trong Kumo

* Tín hiệu yếu:

- BUY : Tekan Sen cắt Kijun Sen từ dưới lên và vị trí giao cắt phía dưới Kumo

- SELL : Tekan Sen cắt Kijun Sen từ trên xuống và vị trí giao cắt trên Kumo

Như đã nói ở trên, các tín hiệu cần sự thống nhất của tất cả các thành phần, và trong trường hợp này, Chikou Span đóng vai trò để xác nhận tín hiệu :

- Nếu sự giao cắt là tăng giá và Chikou Span phía trên đường giá tại thời điểm

đó, thì đây là tín hiệu tăng mạnh.

- Nếu sự giao cắt là giảm giá và Chikou Span phía dưới đường giá tại thời điểm

đó, thì đây là tín hiệu giảm mạnh.

- Nếu vị trí giao cắt nằm đối diện với Chikou Span qua đường giá thì đây là một

tín hiệu ( tăng/giảm ) yếu.

A. Mở giao dịch

Mở giao dịch ngay tại vị trí giao cắt. Tuy nhiên cần để ý các mức hỗ trợ/ kháng cứ gần đó và chỉ nên vào lệnh ở phía trên/dưới ngưỡng đó ( nếu có ).

B.Đóng giao dịch

Vị trí đóng giao dịch phụ thuộc vào diễn biến cụ thể trên biểu đồ. Thông thường nên đóng giao dịch khi Tekan/Kijun cắt nhau theo hướng ngược lại, tuy nhiên, cần kết hợp với kỹ năng quản lý vốn hoặc có thể xem xét các time-frame khác để thoát sớm hơn, hoặc có tín hiệu khác bất lợi.

C.Điểm dừng lỗ

Xem xét các ngưỡng hỗ trợ/kháng cự qua các time-frame và qui tắc quản lý vốn

để xác định điểm dừng lỗ.

D.Điểm chốt lời

Khi Tekan/Kijun cắt nhau theo hướng ngược lại hoặc khi đã đạt mục tiêu lợi nhuận.

.Chiến lược giao dịch 2: Senkou Span Cross ( giao cắt giữa 2 đường Senkou )

Senkou Span Cross là một kỹ thuật ít được biết đến trong hệ thống giao dịch Ichimoku, bởi đa số đều chỉ xem nó như một tín hiệu xác nhận cho xu hướng. Tuy nhiên, dù sao nó cũng là một chiến lược độc đáo mà các nhà đầu tư không thể bỏ qua.

Cũng như chiến lược giao dịch dựa trên Kumo breakout, chiến lược dựa trên sự giao cắt giữa 2 đường Senkou sẽ chỉ phát huy hiệu quả cao nhất khi sử dụng trên những khung thời gian cao hơn, như biểu đổ Daily, Weekly,…

* Các tính chất :

- Nếu Senkou Span A cắt Senkou Span B từ dưới lên : giá có thể tăng

- Nếu Senkou Span A cắt Senkou Span B từ trên xuống : giá có thể giảm

Tuy nhiên cần có sự xác nhận của các thành phần khác trong hệ thống. Nhìn chung, cường độ của tín hiệu có thể được phân thành ba loại chính: mạnh

mẽ, trung bình và yếu.

* Tín hiệu mạnh: khi đường giá nằm ngoài kumo và ở cùng hướng với hướng giao cắt

* Tín hiệu trung bình : khi đường giá nằm trong kumo tại thời điểm giao cắt

* Tín hiệu yếu: khi đường giá nằm ngoài kumo nhưng ở hướng ngược lại với hướng giao cắt

Như biểu đồ ở hình dưới, các đường kẻ dọc đại diện cho mối quan hệ giữa giá và vị trí giao cắt giữa 2 đường Senkou ( trong 26 phiên ). Và như các bạn thấy, điểm A đại diện cho một tín hiệu giao cắt tăng giá, và đây là một tín hiệu tăng mạnh do đường giá nằm phía trên kumo tại điểm B. Tương tự, điểm C đại diện cho một tín hiệu cắt giảm giá, và đây cũng là một tín hiệu giảm mạnh do đường giá nằm dưới Kumo ( cùng hướng với hướng giao cắt ) tạo điểm D. Sự giao cắt tại điểm E lại là một tín hiệu tăng giá trung bình do đường giá tại điểm F nằm phía trong Kumo.

A. Mở giao dịch

Điểm vào cho chiến lược sử dụng sự giao cắt giữa 2 đường Senkou cũng tương đối đơn giản. Đầu tiên các nhà đầu tư sẽ quan sát các biểu đồ ở khung thời gian cao hơn để xác định xu hướng dài hạn, sau đó, họ sẽ mở các biều đồ thấp hơn và chờ đợi cho đến khi có một tín hiệu giao cắt có cùng hướng với xu hướng dài hạn và tiến hành mở giao dịch. Tuy nhiên, cần xem xét vị trí tương đối giữa đường giá và Kumo, cũng như sự xác nhận của các thành phần khác trong hệ thống để có được kết quả tối ưu nhất.

B. Đóng giao dịch

Đóng giao dịch khi có tín hiệu giao cắt giữa 2 đường Senkou theo hướng ngược lại hoặc xuất hiện các tín hiệu khác bất lợi hay đã đạt mục tiêu.

[Chỉ có thành viên mới nhìn thấy đối tượng Ẩn này ( link ảnh, video,...]

Chiến lược giao dịch 3: Chikou Span Cross ( giao cắt giữa đường giá và Chikou Span )

Chikou Span thường được dùng như một công cụ để xác nhận xu hướng trong hệ thống Ichimoku. Tuy nhiên, việc sử dụng Chikou Span như một chiến lược độc lập cũng mang lại những kết quả rất khả quan.

* Các tính chất :

- Nếu Chikou Span cắt đường giá từ dưới lên : giá có thể tăng

- Nếu Chikou Span cắt đường giá từ trên xuống : giá có thể giảm

Giống như các thành phần khác trong hệ thống Ichimoku, sự giao cắt giữa Chikou Span với đường giá trong mối quan hệ với Kumo cũng được chia thành

3 cường độ tín hiệu chính :

* Tín hiệu mạnh:

- BUY : tín hiệu cắt tăng giá và giá hiện hành nằm phía trên Kumo

- SELL : tín hiệu cắt giảm giá và giá hiện hành nằm phía dưới Kumo

* Tín hiệu trung bình :

- BUY : tín hiệu cắt tăng giá và giá hiện hành nằm phía trong Kumo

- SELL : tín hiệu cắt giảm giá và giá hiện hành nằm phía trong Kumo

* Tín hiệu yếu:

- BUY : tín hiệu cắt tăng giá và giá hiện hành nằm phía dưới Kumo

- SELL : tín hiệu cắt giảm giá và giá hiện hành nằm phía trên Kumo

Biểu đồ trong hình dưới cung cấp nhiều tín hiệu giao cắt giữa Chikou Span với đường giá.

A. Mở giao dịch

Sau khi xem xét vị trí tương đối giữa đường giá và Kumo để xác định cường độ của tín hiệu, cũng như quan sát các biểu đồ lớn hơn nhằm tìm kiếm một sự xác nhận của xu hướng, nhà đầu tư sẽ mở giao dịch ngay tại vị trí giao cắt giữa Chikou Span với đường giá.

B. Đóng giao dịch

Hầu hết các nhà đầu tư sẽ đóng giao dịch khi Chikou Span cắt đường giá một lần nữa theo hướng ngược lại, hoặc khi đã đạt mục tiêu.C. Điểm dừng lỗ Chiến lược sử dụng kỹ thuật giao cắt giữa Chikou Span và đường giá không có bất kỳ một quy tắc đặt điểm dừng lỗ nào như một số chiến lược khác. Thay vào đó nhà đầu tư cần xác định các mức cản quan trọng cũng như kỹ năng quản lý vốn để đặt điểm dừng lỗ.

Chiến lược giao dịch 4: Kumo Break

Kumo Breakout hay còn gọi là Kumo Trading, là một chiến lược giao dịch có thể được sử dụng trên đa khung thời gian, tuy nhiên nó sẽ phát huy tối đa hiệu quả nếu sử dụng trên các khung thời gian cao hơn như D1, W1, 1MN.

Kumo Breakout là chiến lược giao dịch đơn giản nhất bên trong hệ thống Ichimoku, bởi ta chỉ xét vị trí tương đối giữa nó với đường giá : tín hiệu Buy khi giá phá vỡ và đóng cửa phía trên Kumo, tín hiệu Sell khi giá phá vỡ và đóng cửa .

A. Mở giao dịch

Mở giao dịch khi giá đóng cửa trên/dưới kumo, theo hướng breakout. Tuy nhiên, cần đảm rằng vị trí breakout không xuất phát từ một Flat top/bottom Kumo ( có khuynh hướng thu hút giá về phía nó ). Ngoài ra, cũng cần phải có sự xác nhận của Chikou Span, các mức hỗ trợ / kháng cự cũng như hướng giao cắt của Senkou Span A và Senkou Span B ( nếu có ).

B. Đóng giao dịch

Training stop là một kỹ thuật phổ biến trong giao dịch forex. Và ở đây, chúng ta sẽ đóng giao dịch khi giá có xu hướng đảo chiều ( có thể là breakout theo hướng ngược lại ) hoặc hit stoploss. ( khi sử dụng kỹ thuật training stop ) hoặc đã đạt mục tiêu.

C. Điểm dừng lỗ

Trong chiến lược Kumo Breakout, điểm dừng lỗ phải được đặt ở phía đối diện bên ngoài Kumo, cách đường bao kumo từ 10 – 20 pips. [IMG]images/vietstock/smilies/happydance.gif[/IMG]

-

06-10-2012, 08:16 AM #5imported_denledoptohcm80125 Guest

Theo kinh nghiệm dùng Ichimoku để trade của các bác, vui lòng cho em hỏi vài câu:

1. Nên sử dụng Ichi trên MS hay trên AB? Vì sao?

2. Các con số 9, 26, 52 có nên xài với với TTCK VN hay nên sửa lại cho phù hợp? Vì sao?

3. Mình nên sử dụng các công cụ nào khác kèm theo Ichi hay chỉ dùng Ichi là đủ? Vì sao?

4. Mình nên dùng Ichi để trade trong khung thời gian nào?

Bác nào còn những câu hỏi khác thì cùng đăng lên để thảo luận cho vui ạ!

-

07-10-2012, 10:37 AM #6imported_denledoptohcm80125 Guest

Mình trả lời bác vài ý sau:

1. Nên sử dụng Ichi trên MS hay trên AB? Vì sao?

Mình nghĩ nên dùng trên MetaStock vì AmiBroker theo các sư phụ về Phân Tích Kỹ Thuật nói nó tính hơi lệch đi một tý so với chuẩn (cái này đã coi thử thấy có vẻ đúng). Vì vậy, tốt nhất cứ nên xài hàng chuẩn

2. Các con số 9, 26, 52 có nên xài với với TTCK VN hay nên sửa lại cho phù hợp? Vì sao?

Mình thấy hầu hết bộ phận PTKT của các CTCK đều sử dụng số mặc định, chưa thấy bác nào chỉnh nhiều. Trên các forum quốcc tế thấy người ta cũng không khuyến khích sửa

3. Mình nên sử dụng các công cụ nào khác kèm theo Ichi hay chỉ dùng Ichi là đủ? Vì sao?

Theo mình phải kết hỡp anh vì nếu xài Ichi không thì hơi khó vì Ichi có cái hơi dở là nếu giá đi dạng sideway nhưng biên độ dao động lớn thì lại cho tín hiệu cực dở

4. Mình nên dùng Ichi để trade trong khung thời gian nào?

Tốt nhất nên dùng nó để trade trung hạn (khoảng 3 - 6 tháng) thì hợp nhất

Bác nào có ý kiến gì khác hay phản biện thì post lên nhé[IMG]images/vietstock/smilies/quylao.gif[/IMG][IMG]images/vietstock/smilies/quylao.gif[/IMG][IMG]images/vietstock/smilies/quylao.gif[/IMG]

-

07-10-2012, 01:43 PM #7imported_ngoclinh12 GuestĐể cho ý kiến bằng lời viết thì vô vùng dài dòng cho món này, vì mỗi người lại có chiến thuật đầu cơ CP khác nhau, bạn có thể nói : " hơi lệch đi một tý so với chuẩn", nếu là Ichi 01 phiên thì OK, nếu là các phiên trong tháng thì độ sai lệch có khi tới 20 ngày tính cho vị trí điểm chuẩn để quyết định mua vào hay bán ra CP theo chỉ báo giao cắt của Conversion Line 9 và Base Line 26....

Gửi bởi tigeran

Gửi bởi tigeran

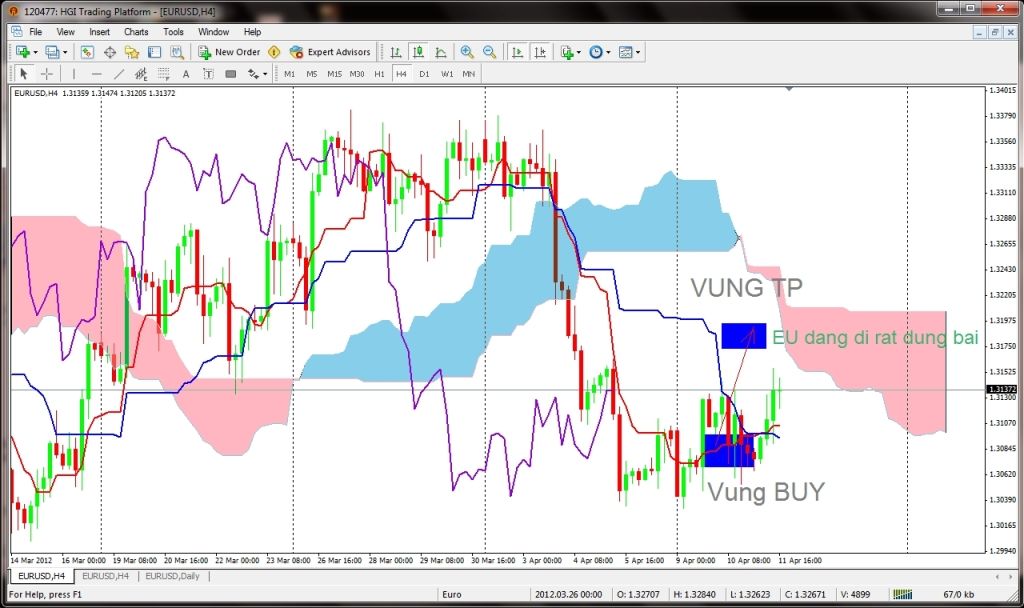

Trade theo Ichi có thể sử dụng trong từng phiên giao dịch ( lướt sóng), nhưng nên kết hợp với các chỉ báo kỹ thuật mà bạn quen sử dụng thường ngày, hình dưới mình chỉ thêm Bollinger để kết hợp với Kumo cho việc xác định hướng đi của TT chung, vì Kumo khá chuẩn như bạn đã nhận định : "Tốt nhất nên dùng nó để trade trung hạn (khoảng 3 - 6 tháng) thì hợp nhất".

Mình chỉ xin góp ý vài nét về Ichi và nó cũng chỉ là 01 chỉ báo trong biết bao chỉ báo khác không kém phần quan trọng trong việc nhận biết TT chung cũng như các CP trên sàn GDCK. <a href="http://hakoinfo.com/images/styles/RoyalFlush/misc/paperclip.png" class="highslide" onclick="return hs.expand(this)"> </a> Ảnh đính kèm <a href="http://hakoinfo.com/attachment.php?attachmentid=936&stc=1&d=1349588346 " class="highslide" onclick="return hs.expand(this)">

</a> Ảnh đính kèm <a href="http://hakoinfo.com/attachment.php?attachmentid=936&stc=1&d=1349588346 " class="highslide" onclick="return hs.expand(this)"></a>

-

02-11-2012, 09:37 AM #8Guest

Mình thì nghĩ Ichimoku Kinko Hyo thích hợp để thiết lập chiến lược trading dài hạn cho phân tích kỹ thuật hơn là trading ngắn hạn.

Nếu trading ngắn hạn ta nên dùng nhóm dao động (momentum) sẽ nhạy hơn. Đương nhiên là không được quên xu hướng dài do Ichimoku chỉ ra

-

02-11-2012, 09:38 AM #9Guest

Ichi thực ra chính là bản sao của MACD ...

Sử dụng lại có phần hới phức tạp....

PTKT đâu cần nhiều phức tạp vậy nên đơn giản theo tôi là các cụ ...quay về dùng SMA và MACD + mô hình của Charts là cách tốt nhất!

-

02-11-2012, 01:20 PM #10imported_ngoclinh12 Guest

em trước nay chỉ dùng ichi trong trade tiền tệ, chứng khoán chưa áp dụng bao giờ, nay mở mới thấy bên MT4 và MS khác nhau ở điểm có attach thêm đường cuối ngày vào =.=" theo một số bài viết em đọc được thì các đường cuối ngày này dùng để đo với taken san nhằm xác định điểm đảo chiều

Các Chủ đề tương tự

-

Mọi ng có ai chưa biết về mây Ichimoku k?

Bởi trong diễn đàn Forex và Hàng hóaTrả lời: 0Bài viết cuối: 08-12-2016, 05:03 AM -

[Chia sẻ tài liệu] Ichimoku Kinko Hyo Công cụ PTKT có tỷ lệ Thắng cao nhất.

Bởi ngocdona trong diễn đàn Forex và Hàng hóaTrả lời: 14Bài viết cuối: 21-10-2016, 02:40 AM -

[Video] Những tuyệt chiêu trong Ichimoku

Bởi ducthangseo trong diễn đàn CLB Chứng khoánTrả lời: 0Bài viết cuối: 31-10-2015, 05:40 AM -

Ichimoku toàn tập

Bởi sieumuanhanh trong diễn đàn CLB Chứng khoánTrả lời: 0Bài viết cuối: 18-10-2015, 12:16 PM -

ICHIMOKU KINKO HYO WEEKLY FOREX TRADING (style ngược xu hướng)

Bởi lebichvan888 trong diễn đàn CLB PHÂN TÍCH KỸ THUẬTTrả lời: 0Bài viết cuối: 18-01-2014, 05:43 AM

Trả lời kèm Trích dẫn

Trả lời kèm Trích dẫn

Đại lý thiết bị tự động hóa chuyên cung cấp Bộ nguồn chuyển đổi Cabur tại Việt Nam. Cabur là công ty hàng đầu tại Ý trong lĩnh vực thiết bị mô-đun cho bảng điện. Trong những năm qua, Cabur đã phát...

Bộ nguồn chuyển đổi Cabur Việt Nam